Gli incentivi fiscali per le opere di ristrutturazione edilizia includono sia interventi di manutenzione ordinaria che interventi più articolati rivolti al miglioramento delle prestazioni energetiche di un edificio.

Garantiscono l’accesso a numerose agevolazioni fiscali anche le messe in opera di sistemi di contenimento dell’inquinamento acustico o le opere di bonifica dell’amianto, strettamente collegate alla riqualificazione energetica e il rifacimento del tetto di un edificio, che consente di migliorarne l’efficientamento energetico, garantendone l’isolamento.

Tra i tanti interventi che è possibile eseguire su un tetto preesistente, il rifacimento è detraibile al 50%, mentre in caso di coibentazione gli incentivi previsti dall’Ecobonus possono salire fino al 65%.

Ecco quali sono le novità introdotte con la Legge di Bilancio 2019 e le detrazioni di cui è possibile usufruire, dai pannelli solari ai lavori di ristrutturazione del tetto.

Indice dei contenuti

Legge di Bilancio 2019: bonus risparmio energetico e incentivi casa

L’Ecobonus 2019, secondo le istruzioni fornite ufficialmente dall’Agenzia delle Entrate nella nuova Guida pubblicata nel Febbraio 2019, permette di detrarre dalle imposte sui redditi personali buona parte delle spese sostenute per il miglioramento degli edifici da un punto di vista energetico.

Tra gli interventi che beneficiano della detrazione, oltre all’installazione di pannelli solari e caldaie a condensazione di classe A, nella nuova Manovra 2019 si inseriscono anche i lavori di ristrutturazione di abitazioni e parti comuni di edifici residenziali.

Con la Legge di Bilancio 2019 si prorogano, infatti, gli incentivi casa a tutto il 2019, senza modifiche di rilievo rispetto al Bonus 2018.

Il Bonus Ristrutturazioni permetterà per tutto il 2019 di avere accesso ad un’agevolazione fiscale pari al 50% delle spese sostenute per lavori di ristrutturazione edilizia, con un tetto massimo di spesa di 96.000 euro per unità immobiliare.

I lavori di ristrutturazione del tetto si classificano in entrambe le categorie e rientrano dunque a pieno titolo tra gli interventi soggetti a detrazione fiscale.

Bonus ristrutturazioni 2019: proroga e detrazioni

La nuova Manovra Finanziaria include la proroga del Bonus Casa fino a Dicembre 2019: il Bonus Ristrutturazioni, in particolare, prevede l’applicazione di una detrazione IRPEF pari al 50% delle spese sostenute per lavori di restauro e risanamento conservativo o ristrutturazione edilizia, suddivisa in 10 quote annuali di pari importo.

Per tutto il 2019 i contribuenti potranno usufruire di incentivi fiscali per la messa in opera di interventi di manutenzione ordinaria e straordinaria, tra cui si inserisce anche il rifacimento del tetto.

Con la Legge di Bilancio si confermano, infatti, le detrazioni al 50% per le spese sostenute sul tetto, a cui si aggiungono interventi che includono la sostituzione di tegole danneggiate, di cornicioni in stato di deterioramento e il rifacimento della guaina impermeabile.

In particolare le detrazioni fiscali per le ristrutturazioni ammontano al 50% in caso di:

- manutenzione ordinaria: in questa categoria rientrano tutti quegli interventi edilizi che includono riparazioni e sostituzione di infissi e finiture preesistenti, finalizzati ad un miglioramento dell’efficienza degli impianti.

- manutenzione straordinaria: tra gli interventi di questa categoria si collocano invece quelli riguardanti le parti private ed esclusive di un edificio, che richiedono l’abbattimento di barriere architettoniche.Si tratta di tutti quei lavori volti a rinnovare parti strutturali di un immobile o ad integrare i servizi igienico-sanitari, come il rifacimento dell’impianto fognario privato, la costruzione di una piscina esterne o di un ascensore, la rimozione dell’amianto, o il rifacimento del solaio o del tetto.

L’intervento di rifacimento del tetto rientra a pieno titolo nella manutenzione straordinaria perché prevede una modifica strutturale di un edificio, a differenza di altri lavori di natura ordinaria, che invece mirano a mantenerne lo stato vigente.

Gli incentivi per lavori straordinari di ristrutturazione edilizia come il rifacimento del tetto di casa possono anche arrivare al 75% qualora gli interventi fossero volti a migliorare il rendimento energetico dell’abitazione.

Rendi più efficiente la tua casa con Energit

Bonus 2019 risparmio energetico: lavori ammessi e aliquote di detrazione

Esattamente come per il Bonus Ristrutturazioni, anche l’Ecobonus 2018 è stato prorogato per tutto il 2019, prevedendo l’erogazione di incentivi fiscali pari al 65% delle spese sostenute per l’efficientamento energetico di un immobile.

L’importo massimo detraibile è pari a 100.000 euro per l’intero edificio, in caso di interventi di riqualificazione complessiva, mentre in tutti gli altri casi la detrazione varia e gli importi sono applicati alle singole unità immobiliari, oscillando dai 30.000 ai 60.000 euro, a seconda della categoria di spese o del tipo di intervento.

Il Bonus 2019 per il risparmio energetico include in particolare tutte le spese sostenute per:

- isolamento termico dell’edificio (coibentazioni, sostituzione di infissi, installazione di pavimenti a risparmio energetico ecc..);

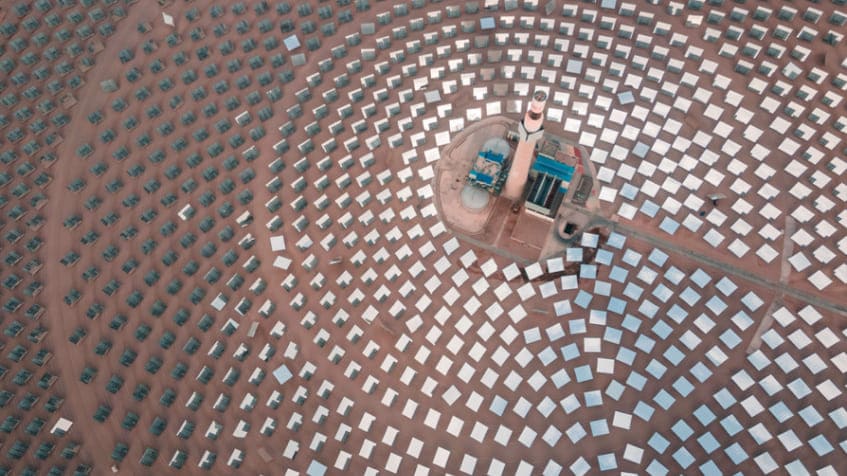

- installazione di pannelli solari;

- sostituzione di impianti di riscaldamento;

- riduzione del fabbisogno energetico per il riscaldamento;

Con la Legge di Bilancio 2019 si conferma anche la riduzione al 50% delle detrazioni applicate per la messa in opera di schermature solari, finestre e impianti alimentati da biomasse combustibili.

Gli incentivi al 65% si applicano in particolare all’installazione di caldaie a condensazione in classe A o la messa in opera di micro-cogeneratori al posto di impianti preesistenti, sistemi di building automation, capaci di generare un risparmio energetico pari almeno al 20%.

Per quanto riguarda i lavori in parti comuni di edifici condominiali come il rifacimento del tetto, per le spese effettuate tra il 1°gennaio 2017 e il 31 dicembre 2021, si applicano due nuove tipologie di detrazioni con un limite di spesa di 40.000 euro moltiplicato per il numero di unità immobiliari che costituiscono l’edificio:

- detrazioni fino al 70%: nel caso in cui i lavori sul tetto finalizzati alla riqualificazione energetica del condominio superino il 25% della superficie disperdente lorda;

- detrazioni al 75%: nel caso in cui venga rilasciata, in seguito ai lavori, una certificazione che attesti il miglioramento della prestazione energetica del condominio. E’ prevista una detrazione pari al 75% anche nel caso in cui gli interventi conseguano la qualità media indicata dal decreto del Ministero dello Sviluppo economico del 26 giugno 2015.

Le detrazioni per gli interventi di riqualificazione energetica possono arrivare a coprire anche l’80% delle spese sostenute in caso di interventi realizzati in edifici appartenenti a zone sismiche e finalizzati a determinarne il passaggio ad una classe di rischio inferiore.

Gli incentivi aumentano fino all’85% in caso in cui si certifichi la riduzione di due o più classi di rischio sismico, ottenuta grazie agli stessi lavori.

In questi casi l’ammontare del tetto massimo di spesa consentito risulta essere 136.000 euro, sempre moltiplicato per il numero complessivo di unità immobiliari che compongono l’edificio.

Per poter beneficiare degli incentivi fiscali per il risparmio energetico, i lavori di rifacimento del tetto devono garantire un isolamento termico ideale e un’adeguata coibentazione dell’edificio. Ecco perché è così importante e quali sono i vantaggi.

Isolamento termico tetto: i vantaggi

Gli interventi di rifacimento di un tetto sono finalizzati a garantire un maggiore comfort abitativo attraverso un adeguato isolamento termico e acustico delle coperture, che favorisca la riduzione del consumo energetico e garantisca una maggiore sicurezza all’edificio.

I lavori di isolamento termico del tetto, al fine di ottenere le detrazioni fiscali sulle spese sostenute, dovranno essere a norma e dunque in grado di produrre un duplice vantaggio:

- Distribuire il calore in modo uniforme. I lavori di rifacimento del tetto finalizzati a coibentare la copertura dovranno essere in grado di assicurare una distribuzione uniforme del calore. Perché si possa parlare di intervento di riqualificazione energetica, è infatti necessario che le dispersioni termiche attraverso il tetto siano ridotte al minimo nel periodo invernale e in quello estivo si riesca a contenere la diffusione del calore all’interno.

L’isolamento termico di un edificio permette di beneficiare di una temperatura costante durante tutto l’anno, riducendo così l’uso di impianti di riscaldamento e climatizzazione, con un impatto ambientale significativamente ridotto.

- Proteggere l’edificio. I lavori sul tetto, garantendo isolamento e conducibilità termica elevata, devono assicurare una necessaria protezione all’edificio, prevenendo l’insorgere di situazioni termiche critiche.

Un’adeguata copertura assicura, infatti, impermeabilità all’acqua e adeguata resistenza a calamità e fenomeni atmosferici come vento e neve, offre inoltre vantaggi anche nel periodo estivo, soprattutto in caso di struttura in legno.

Anche un’adeguata ventilazione del tetto, ovvero la costruzione di una struttura che consenta la circolazione dell’aria tra la parte isolante e la copertura, contribuisce al benessere degli ambienti domestici.

Oltre a mantenere la coibentazione asciutta durante l’inverno, evitando la comparsa dell’umidità, un tetto ben isolato e ventilato durante la stagione estiva assicura una buona refrigerazione degli spazi, impedendo al calore di penetrare all’interno.

La copertura isolata e ventilata, detta anche tetto freddo, è strutturata con uno spazio di ventilazione, collocato tra isolamento e sovra copertura, generalmente costruita in legno ed è particolarmente diffusa negli edifici residenziali, a differenza del tetto caldo (copertura isolata ma non ventilata), più utilizzato negli edifici industriali.

Ecobonus 2019: chi può richiederlo e come

Possono ottenere la detrazione fiscale per interventi di riqualificazione energetica dell’abitazione o del condominio tutti i contribuenti e titolari di reddito di impresa che siano in possesso di un immobile.

In particolare possono richiedere l’agevolazione fiscale per lavori di ristrutturazione su unità immobiliari ed edifici residenziali esistenti:

- titolari di reddito di impresa (persone fisiche, società di persone e di capitali);

- associazioni di professionisti;

- enti pubblici e privati che non svolgono attività di tipo commerciale;

- persone fisiche, sia proprietari dell’immobile, che inquilini o familiari conviventi che possessori dello stesso in comodato d’uso;

Per richiedere l’agevolazione fiscale è necessario:

- Effettuare il pagamento delle spese tramite bonifico bancario o postale, indicando la causale del versamento, il codice fiscale del beneficiario della detrazione, numero di partita IVA o codice fiscale del destinatario del bonifico ossia del professionista che ha eseguito i lavori.

L’Agenzia delle Entrate ha reso obbligatoria questa modalità di pagamento per i non titolari di reddito di impresa, mentre ai contribuenti titolari di reddito di impresa sarà richiesta solamente la certificazione delle spese sostenute. - Essere in possesso della documentazione necessaria, che comprende:

- asseverazione di un tecnico o dichiarazione di conformità ai requisiti tecnici richiesti fornita dal direttore dei lavori;

- certificazione dell’edificio (APE) che ne attesti l’efficienza energetica, non obbligatoria in caso di sostituzione di infissi in unità immobiliari singole o per l’installazione di pannelli solari, impianti dotati di caldaie a condensazione, schermature solari o sostituzione di impianti di climatizzazione invernale;

- scheda informativa, da inviare all’ENEA entro 90 giorni dalla conclusione dei lavori in modalità telematica, contenente tutti i dettagli degli interventi realizzati e le informazioni certificate dall’attestato di prestazione energetica.

La comunicazione all’ENEA delle informazioni sui lavori effettuati è diventata obbligatoria a partire dal 2018 al fine di monitorare il risparmio energetico possibile con gli interventi di riqualificazione edilizia.

Già dal 21 Novembre 2018 è stato attivato il portale per la trasmissione telematica dei dati sui lavori effettuati, mentre il nuovo portale per la comunicazione ENEA 2019 è stato pubblicato l’11 marzo 2019, data a partire dalla quale sarà necessario conteggiare la scadenza dei 90 giorni per la trasmissione della documentazione dei lavori effettuati.

In particolare, per ottenere le detrazioni fiscali previste dall’Ecobonus 2019, sarà necessario inviare all’ENEA:

- i dati anagrafici del beneficiario;

- le informazioni dettagliate sull’immobile su cui si effettua l’intervento;

- i dettagli sulla tipologia di intervento realizzato.

Bonus ristrutturazioni: a chi spetta e come accedere alle detrazioni

Il bonus ristrutturazioni, secondo quanto stabilito dalla nuova Legge di Bilancio, spetta a chi ha sostenuto economicamente i lavori per la ristrutturazione, anche in caso di pagamento effettuato tramite finanziamento. Nello specifico possono ottenere le detrazioni fiscali:

- proprietari dell’immobile;

- titolari di un diritto d’uso, usufrutto o abitazione sull’immobile;

- locatari e comodatari;

- familiari conviventi (purché abbiano sostenuto le spese dei lavori);

- soci di cooperative;

- imprenditori individuali;

- soggetti che producono redditi in forma associata alle stesse condizioni degli imprenditori individuali;

Per accedere alle detrazioni è necessario essere in possesso della documentazione necessaria e seguire quattro passaggi fondamentali, che si compongono dei seguenti elementi:

- Fattura. Si tratta del documento fiscale rilasciato dalla ditta che ha eseguito i lavori, dove andranno inseriti i dati catastali che permettono di identificare chiaramente l’immobile beneficiario degli interventi e la tipologia dei lavori che sono stati eseguiti (manutenzione ordinaria, straordinaria, ristrutturazione edilizia ecc…).

- Ricevuta del versamento ossia il bonifico bancario o postale dove andrà riportata la causale del versamento, il codice fiscale del soggetto beneficiario della detrazione e il codice fiscale (o la partita IVA) di chi ha svolto i lavori.

- Comunicazione all’ENEA delle precedenti informazioni relative al tipo di intervento e all’immobile. Se fino al 2018 questa procedura era obbligatoria soltanto per interventi di riqualificazione energetica, con la Legge di Bilancio 2019 essa si estende anche ad alcuni interventi di ristrutturazione edilizia, sarà il commercialista a valutarne l’obbligatorietà in relazione alla tipologia di intervento.

- Dichiarazione dei Redditi. Rientra sempre tra i compiti del commercialista documentare nelle successive dieci dichiarazioni dei redditi le spese sostenute.

In caso di interventi realizzati su parti comuni dei condomini, sarà necessario indicare il codice fiscale del condominio più quello dell’amministratore o di chi per lui effettua il pagamento.

Qualora vi fossero più soggetti ad aver contribuito la spesa e dunque ipotetici beneficiari della detrazione, verrà anche richiesto di indicare all’interno del bonifico il codice fiscale di tutte le persone coinvolte.

Il Bonus Ristrutturazioni non è cumulabile con l’Ecobonus per il risparmio energetico, è ammesso solo in concomitanza con il bonus mobili ed elettrodomestici.

Energit ti offre molteplici soluzioni per ridurre significativamente i consumi della tua casa e della tua impresa: contattaci per iniziare a risparmiare!